Mais de um ano depois de a criação do cadastro positivo ser aprovada no Congresso e sancionada pela presidente Dilma Rousseff, o funcionamento dessa central com informações sobre o histórico de pagamento dos consumidores foi regulamentado ontem. Efeito do cadastro positivo no juro deve demorar, dizem analistas Análise: Eficiência só virá depois de regulamentação das normas Opinião: Preocupação principal com cadastro positivo é o uso de dados financeiros Criado com a promessa de facilitar a vida de bancos e lojas, que poderão avaliar melhor o cliente antes de conceder o crédito, o impacto do novo instrumento sobre a redução dos juros ao consumidor ainda é uma incógnita. Segundo Esteves Colnago, diretor de programas da secretaria-executiva do Mistério da Fazenda, a experiência internacional mostra que, nos países em que foram implantadas centrais do tipo, houve redução do "spread" da operação -diferença entre o que o banco paga para captar dinheiro no mercado e o que cobra do cliente. "Como vai ser no Brasil? É difícil mensurar", afirma. A expectativa inicial do governo é que o benefício maior seja para a população de mais baixa renda, que ainda não tem relacionamento com bancos. "Os bancos vão poder avaliar melhor a capacidade de pagamento dessas pessoas." Já para a grande maioria da população que opera com cartões de crédito e instituições financeiras, o benefício não é certo. Isso porque os bancos já têm um histórico dos pagamentos e outros instrumentos que permitem verificar o perfil do endividamento dos correntistas, como o sistema de informação de crédito do Banco Central (SCR), que relaciona as dívidas com o sistema financeiro acima de R$ 1.000. O diferencial nesse caso poderá ser conhecer outros gastos fora do sistema financeiro, como aqueles feitos junto às concessionárias de serviços públicos (água, luz e telefone), financiamentos feitos diretamente com os lojistas ou ainda outros itens como TV por assinatura, escola e condomínio. Mas nem a equipe econômica sabe precisar o tamanho desse mercado para dimensionar o impacto da medida. Editoria de Arte/Folhapress PATRIMÔNIO Para criar uma central, será preciso comprovar um patrimônio mínimo de R$ 20 milhões, além de uma série de outras exigências. Essa foi a forma encontrada pelo governo para tentar selecionar a formação de bancos de dados, já que eles lidarão com muitas informações que atualmente são protegidas por sigilo bancário. PRÓXIMO PASSO Para que o novo instrumento entre em vigor, ainda falta, porém, uma definição do CMN (Conselho Monetário Nacional) sobre como os bancos encaminharão os dados para as novas centrais que serão criadas. O cliente terá que autorizar as centrais a incluir seus dados e a consulta será feita apenas pelas empresas com quem ele estabelecer uma relação de consumo. Mas será preciso prestar a atenção a alguns detalhes. A autorização poderá ser geral ou restrita. Na prática, a diferença é que, ao permitir a consulta de forma geral, toda loja que comprovar que ele fez, por exemplo, uma cotação de preços terá acesso aos dados do cliente. No outro caso, apenas o estabelecimento específico que ele autorizou poderá fazer a consulta. O consumidor poderá vetar o acesso das suas informações por parte de algumas empresas e ainda terá o direito de consultar seu histórico e ver quem o acessou nos últimos seis meses. No caso de uso indevido das informações, os bancos, lojas e a central poderão ter que responder judicialmente.

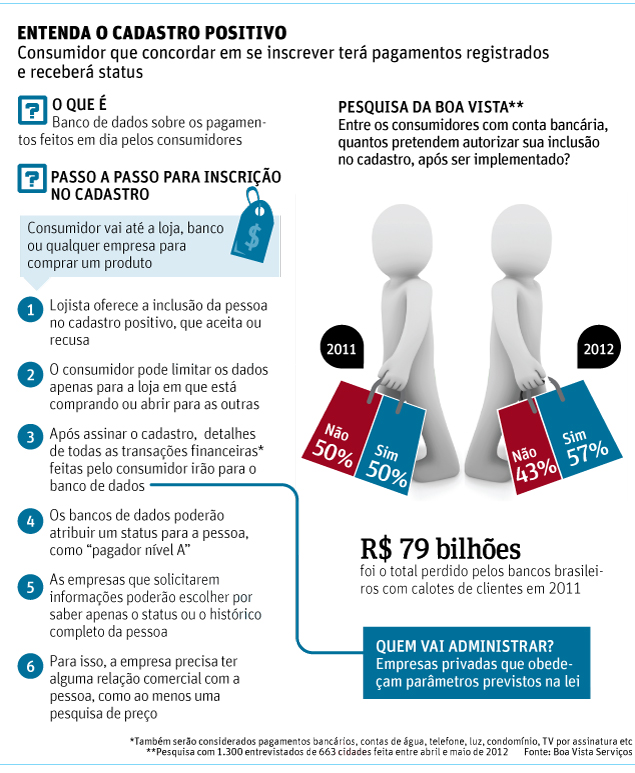

Mais de um ano depois de a criação do cadastro positivo ser aprovada no Congresso e sancionada pela presidente Dilma Rousseff, o funcionamento dessa central com informações sobre o histórico de pagamento dos consumidores foi regulamentado ontem.

Efeito do cadastro positivo no juro deve demorar, dizem analistas

Análise: Eficiência só virá depois de regulamentação das normas

Opinião: Preocupação principal com cadastro positivo é o uso de dados financeiros

Criado com a promessa de facilitar a vida de bancos e lojas, que poderão avaliar melhor o cliente antes de conceder o crédito, o impacto do novo instrumento sobre a redução dos juros ao consumidor ainda é uma incógnita.

Segundo Esteves Colnago, diretor de programas da secretaria-executiva do Mistério da Fazenda, a experiência internacional mostra que, nos países em que foram implantadas centrais do tipo, houve redução do "spread" da operação -diferença entre o que o banco paga para captar dinheiro no mercado e o que cobra do cliente.

"Como vai ser no Brasil? É difícil mensurar", afirma. A expectativa inicial do governo é que o benefício maior seja para a população de mais baixa renda, que ainda não tem relacionamento com bancos.

"Os bancos vão poder avaliar melhor a capacidade de pagamento dessas pessoas."

Já para a grande maioria da população que opera com cartões de crédito e instituições financeiras, o benefício não é certo.

Isso porque os bancos já têm um histórico dos pagamentos e outros instrumentos que permitem verificar o perfil do endividamento dos correntistas, como o sistema de informação de crédito do Banco Central (SCR), que relaciona as dívidas com o sistema financeiro acima de R$ 1.000.

O diferencial nesse caso poderá ser conhecer outros gastos fora do sistema financeiro, como aqueles feitos junto às concessionárias de serviços públicos (água, luz e telefone), financiamentos feitos diretamente com os lojistas ou ainda outros itens como TV por assinatura, escola e condomínio.

Mas nem a equipe econômica sabe precisar o tamanho desse mercado para dimensionar o impacto da medida.

| Editoria de Arte/Folhapress | ||

|

PATRIMÔNIO

Para criar uma central, será preciso comprovar um patrimônio mínimo de R$ 20 milhões, além de uma série de outras exigências. Essa foi a forma encontrada pelo governo para tentar selecionar a formação de bancos de dados, já que eles lidarão com muitas informações que atualmente são protegidas por sigilo bancário.

PRÓXIMO PASSO

Para que o novo instrumento entre em vigor, ainda falta, porém, uma definição do CMN (Conselho Monetário Nacional) sobre como os bancos encaminharão os dados para as novas centrais que serão criadas.

O cliente terá que autorizar as centrais a incluir seus dados e a consulta será feita apenas pelas empresas com quem ele estabelecer uma relação de consumo.

Mas será preciso prestar a atenção a alguns detalhes. A autorização poderá ser geral ou restrita. Na prática, a diferença é que, ao permitir a consulta de forma geral, toda loja que comprovar que ele fez, por exemplo, uma cotação de preços terá acesso aos dados do cliente. No outro caso, apenas o estabelecimento específico que ele autorizou poderá fazer a consulta.

O consumidor poderá vetar o acesso das suas informações por parte de algumas empresas e ainda terá o direito de consultar seu histórico e ver quem o acessou nos últimos seis meses. No caso de uso indevido das informações, os bancos, lojas e a central poderão ter que responder judicialmente.